UZYSKAJ BEZPŁATNY DOSTĘP DO

Otrzymuj nasze artykuły, opinie, porady, aktualności branżowe, aktualności ze stron lokalnych, ebooki, informacje o najnowszych wydarzeniach i jeszcze więcej, bezpośrednio na swoją skrzynkę pocztową.

Sprawdź sekcję Newsroom i zobacz co zawiera!

Prześlemy Ci tylko istotne informacje, które naszym zdaniem mogą Cię zainteresować i będziemy traktować Twoje dane osobowe zgodnie z naszą polityką prywatności i oświadczeniem RODO.

Nie możesz zasubskrybować? Wypróbuj tę stronę.

Wejście w życie obowiązkowego Krajowego Systemu e-Faktur (KSeF) stanowi dla podatników ogromne wyzwanie. Nowe przepisy oznaczają nie tylko zmianę narzędzi służących do fakturowania, ale również konieczność reorganizacji procesów finansowo-księgowych, sprzedażowych czy kontrolnych. Szczególnym wyzwaniem jest wdrożenie KSeF w JST, czyli jednostkach samorządu terytorialnego, które ze względu na specyfikę rozliczania VAT muszą zmierzyć się z wyjątkowo skomplikowanym procesem dostosowania do nowych przepisów. Brak odpowiedniego przygotowania do KSeF w jednostkach samorządu terytorialnego może skutkować poważnymi problemami organizacyjnymi i finansowymi.

Mamy nadzieję, że niniejsza publikacja okaże się dla Państwa praktycznym wsparciem i pomoże sprawnie przygotować się do wdrożenia KSeF w jednostkach samorządu terytorialnego.

Choć samorządowe jednostki budżetowe i samorządowe zakłady budżetowe (dalej: jednostki podrzędne) prowadzą samodzielną działalność gospodarczą i mogą sprawiać wrażenie odrębnych podatników, na gruncie VAT podatnikiem jest jedna całość – jednostka samorządu terytorialnego (JST) wraz ze swoimi jednostkami podrzędnymi. Obejmuje to urząd obsługujący JST, samorządowe jednostki budżetowe oraz samorządowe zakłady budżetowe, które stanowią „części” jednego podatnika VAT.[1]

Powyższa centralizacja dotyczy jedynie rozliczeń dla celów VAT. W praktyce oznacza to, że zarówno JST, jak i jej jednostki podrzędne mogą posiadać odrębne identyfikatory podatkowe NIP, przy czym dla rozliczeń VAT kluczowy jest numer NIP JST, natomiast numer NIP jednostki podrzędnej może

być wykorzystywany np. przy opłacaniu zaliczek na podatek dochodowy od wynagrodzeń pracowników.

Wejście w życie KSeF nie zmieni powyższych zasad rozliczania VAT przez jednostki samorządu terytorialnego. Co więcej, JST będą traktowane dla celów KSeF tak samo jak pozostali podatnicy VAT. Oznacza to, że będą zobowiązani do m.in.:

Jednostki samorządu terytorialnego, wystawiając faktury VAT, zobowiązane są do wskazywania swojego numeru NIP wraz z nazwą i adresem. Jeżeli faktura dotyczy jednostki podrzędnej, dodatkowo na fakturze mogą zostać zamieszczone numer NIP, nazwa i adres tej jednostki podrzędnej.

Po wejściu w życie obowiązkowego KSeF wskazanie danych jednostki podrzędnej na fakturze ustrukturyzowanej stanie się wręcz konieczne, aby możliwe było jej prawidłowe zaksięgowanie.

W fakturach ustrukturyzowanych wystawianych przez JST w ramach KSeF, w strukturze FA(3) będzie należało podać:

Uzupełnienie danych jednostki podrzędnej w elemencie Podmiot3 umożliwia wystawienie faktury, w której formalnym sprzedawcą pozostaje JST, przez osobę lub podmiot działający w ramach danej jednostki podrzędnej.

Brak wskazania tych danych skutkuje tym, że faktura ustrukturyzowana będzie traktowana jako wystawiona przez całą JST, a nie przez konkretną jednostkę podrzędną i w konsekwencji będzie widoczna w ogólnej ewidencji faktur JST, a nie w ewidencji tej jednostki podrzędnej.

Podobnie jak w przypadku faktur wystawianych przez jednostki samorządu terytorialnego (JST), również faktury wystawiane na rzecz JST powinny wskazywać JST jako nabywcę – z jej numerem NIP, nazwą i adresem. Dodatkowo na fakturach można zamieścić dane jednostki podrzędnej, jeżeli dana transakcja jej dotyczy. Po wejściu w życie obligatoryjnego KSeF wskazywanie danych jednostek podrzędnych na fakturach ustrukturyzowanych będzie konieczne, aby trafiły do odpowiedniej jednostki podrzędnej.

W przypadku faktur zakupowych otrzymywanych przez JST, w strukturze FA(3) będzie należało podać:

Ujęcie danych jednostki podrzędnej w elemencie Podmiot3 umożliwi dostęp do faktury, w której nabywcą jest JST, zarówno:

Warto dodać, że JST wraz ze swoimi jednostkami podrzędnymi może również korzystać z identyfikatora wewnętrznego (IDWew). W takim przypadku, zamiast identyfikatora podatkowego NIP jednostki podrzędnej, na fakturze może być wskazany właśnie IDWew tej jednostki.

W strukturze logicznej FA(3) przewidziano także obowiązek wypełnienia znacznika JST w danych nabywcy (Podmiot2).

Podczas wystawiania faktury należy wskazać, czy dotyczy ona jednostki podrzędnej JST. Odbywa się to poprzez wypełnienie pola „JST” wartością „1” lub „2”:

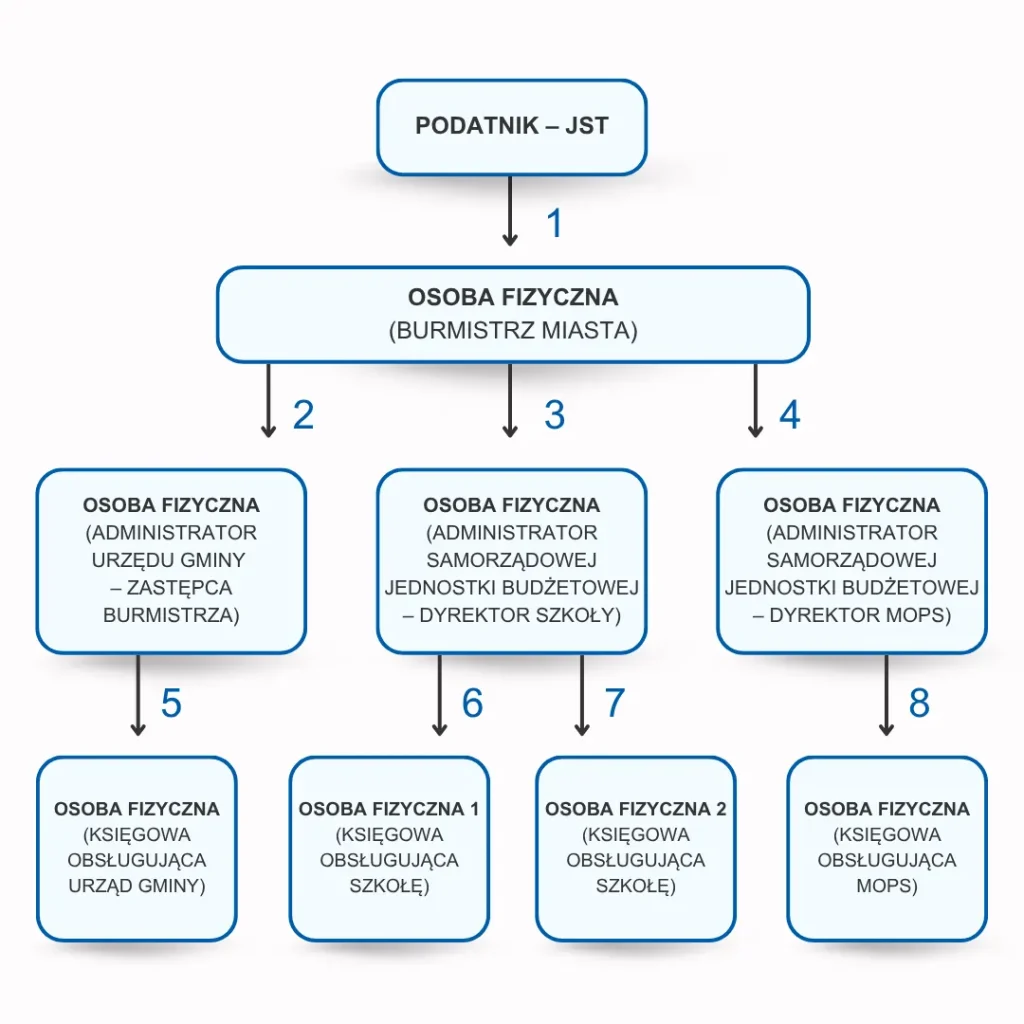

Jednostki samorządu terytorialnego (JST) będą uwierzytelniały się w KSeF tak jak inni podatnicy niebędący osobami fizycznymi. Oznacza to, że uwierzytelnienie w KSeF w JST może odbywać się na dwa sposoby:

Osoba pełniąca rolę administratora będzie posiadała pełny zakres uprawnień w systemie, w tym możliwość nadawania i odbierania uprawnień innym osobom fizycznym lub podmiotom działającym w imieniu JST.

Administrator, uwierzytelniając się w KSeF w imieniu JST, będzie podawał jako numer identyfikacji podatkowej numer NIP JST oraz uwierzytelniał się przy użyciu np. Profilu Zaufanego lub kwalifikowanego podpisu elektronicznego.

Warto podkreślić, że zawiadomienie ZAW-FA może być składane wyłącznie przez JST, a nie jednostki podrzędne. Administrator JST będzie mógł zarządzać jednostkami podrzędnymi i nadawać osobie fizycznej uprawnienia administratora jednostki podrzędnej. Następnie administrator jednostki podrzędnej będzie mógł nadawać uprawnienia kolejnym osobom fizycznym lub podmiotom w imieniu jednostki podrzędnej (ale nie w imieniu innych jednostek podrzędnych lub całego JST).

Dodatkowo, JST będą mogły korzystać z pozostałych metod uwierzytelniania przewidywanych w KSeF, takich jak certyfikaty KSeF oraz tokeny (przy czym z tokenów będzie można korzystać jedynie do końca 2026 roku).

JST i administrator wskazany w ZAW-FA mogą nadawać uprawnienia osobom fizycznym pełniącym funkcje administratorów jednostek podrzędnych. Osoba fizyczna będąca administratorem jednostki podrzędnej może posiadać w KSeF uprawnienia do:

Z kolei administrator jednostki podrzędnej JST może nadać uprawnienia osobie fizycznej m.in. do:

W powyższym modelu:

Osoba fizyczna (księgowa obsługująca urząd gminy), po uwierzytelnieniu się w KSeF w kontekście numeru NIP urzędu gminy:

Osoba fizyczna 1 i osoba fizyczna 2 (księgowe obsługujące szkołę), po uwierzytelnieniu się w KSeF w kontekście numeru NIP szkoły:

Osoba fizyczna (księgowa obsługująca MOPS), po uwierzytelnieniu się w KSeF w kontekście numeru NIP MOPS-u:

Uprawnienie do wystawiania lub dostępu do faktur w KSeF w JST mogą posiadać również podmioty zewnętrzne wskazane przez jednostkę podrzędną (np. biura rachunkowe). JST lub administrator jednostki podrzędnej, nadając uprawnienia bezpośrednie podmiotowi posiadającemu numer NIP (np. biuru rachunkowemu), decyduje czy dany podmiot będzie mógł delegować uprawnienia dalej – na inne podmioty (np. swoich pracowników). W praktyce oznacza to rozróżnienie pomiędzy uprawnieniami bezpośrednimi a pośrednimi.

Korzystanie z tego rozwiązania jest dobrowolne, ale może znacząco ułatwić obsługę fakturowania w JST. Dzięki niemu, w przypadku zmian kadrowych w ramach podmiotu zewnętrznego (np. biura rachunkowego), nie ma konieczności aktualizowania danych wszystkich osób fizycznych uprawnionych do wystawiania lub dostępu do faktur przez JST czy jej jednostki podrzędne.

Wystarczy, że aktualizacji uprawnień osób fizycznych dokona sam podmiot (np. biuro rachunkowe), a nie wszystkie JST lub jednostki podrzędne, które wskazały ten podmiot jako uprawniony do działania w ich imieniu.

Z przyjemnością pomożemy Państwa jednostce samorządu terytorialnego, wraz z jej jednostkami podrzędnymi – odpowiednio przygotować się do wdrożenia KSeF. Oferujemy m.in. audyt procesów fakturowania i ich zgodności z KSeF, mapowanie transakcji i weryfikacje aspektów podatkowych, dedykowane szkolenia i warsztaty dla działów księgowych, operacyjnych i IT, oraz wiele innych czynności wspierających odpowiednie przygotowanie do KSeF.

[1] Wyrok TSUE z 29 września 2015 r. (C-276/14) w sprawie Gmina Wrocław przeciwko Ministrowi Finansów

Bieżące doradztwo podatkowe | Doradztwo CIT | Doradztwo VAT | Doradztwo PIT | Raportowanie schematów podatkowych (MDR) | Ulgi i dotacje | Mobilność pracowników | Ceny transferowe | Doradztwo transakcyjne | Portal Doradztwo Online

Zarejestruj się i uzyskaj bezpłatny dostęp do wiedzy i doświadczenia naszych ekspertów. W każdej chwili możesz anulować subskrypcję. Sprawdź także, jak przetwarzamy Twoje dane: Polityka prywatności | Oświadczenie RODO

Jesteś już naszym subskrybentem? Potwierdź adres e-mail poniżej i pobierz PDF bezpośrednio ze swojego maila.